高齡實支實付(含「75歲後啟動的終身醫療實支」)沒有絕對好或壞,CP 值高度取決於:投保年齡、健康狀況、保費預算與已有保障。整體來看,它比較像「補高齡醫療缺口的奢侈品」,不是每個人都一定要買。

下面先講高齡實支實付的主要優缺點,再幫你整理CP 值判斷重點與適合族群,你可以對照家中長輩狀況來看。

一、高齡實支實付是什麼?

多數一般實支實付醫療險,續保年齡只到大約 75~85 歲,超過後可能無法續保或保障縮水,對邁入高齡的人來說會出現「醫療保障缺口」。

為補這個缺口,有幾種設計:

- 高齡實支實付(或終身醫療+75歲後才啟動實支)

- 75 歲以前:多為住院/手術「定額給付」為主,未必有雜費實支。

- 75 歲以後:開始有實支實付雜費保障,但通常有「每次或每年給付上限」。

二、高齡實支實付的「優點」

1. 補高齡醫療缺口(活得比保障久的問題)

- 一般實支多只保到 75~80 歲,但國人平均壽命約 80 歲以上,高齡階段反而沒有實支可用。

- 高齡實支或終身實支就是專門補 75 歲以後、甚至到終身的醫療雜費風險。

適合:

- 已經有 75 或 80 歲前的實支實付,擔心 80 歲之後醫療費爆量的人。

2. 能分擔高齡時「自費醫療」支出

- 高齡者常因退化、慢性病、骨科問題等需要較多自費醫材、處置,醫療費用隨年齡與醫療技術上升而持續增加。

- 實支實付可以「用多少賠多少」,在額度內有效轉嫁高額自費費用,比定額給付更能反映實際支出。

優點重點:

- 若老人家未來使用自費醫材(骨釘、人工關節、支架等)、高階檢查、昂貴藥物,實支會比只有定額給付更有幫助。

3. 有些商品搭配「定額給付」,補隱形成本

- 有些高齡實支/終身醫療會搭配住院日額、老年關懷金等定額給付,可補貼看護、交通、照顧者請假等隱形成本。

三、高齡實支實付的「缺點」

1. 保費昂貴、CP 值容易偏低

- 終身型或高齡啟動的實支,普遍保費高,而且總繳保費可能達數十萬到破百萬。

- 有專家指出:年紀愈大才買,總繳保費愈貴,體況差還可能加費或拒保,整體來看「恐怕不划算」。

- 專業保險文章也提到:很多終身實支「保費高、保障額度不一定高」,唯一優點就是終身保障;CP 值容易過低。

關鍵句(實務觀察):

- 有評論認為,高齡終身實支「幾乎是拿自己繳的保費賠給自己」,CP 值不高。

2. 多有「年度/每次理賠上限」,重症時可能不夠用

- 多數高齡實支會設計:

- 每年理賠上限

- 每次住院或每次手術的理賠上限(例如一次 20 萬)。

- 若遇到一次大型手術+長期住院+多項自費醫材,超過上限就得自掏腰包。

3. 75 歲前保障效益偏弱(常見設計問題)

- 以「75 歲後才啟動實支」的終身醫療為例:

- 75 歲前通常只有病房費、手術費定額給付,沒有或很少雜費實支。

- 但 75 歲前,其實也是需要自費醫材的年齡,只靠定額往往不夠用。

- 專家建議:如果要買這種商品,年輕時仍要先買足一般實支實付,否則 75 歲前的保障不足。

4. 通膨風險:終身額度可能跟不上未來醫療費

- 終身醫療險多為定額給付,早期設計的保額未必能反映未來醫療費水準,隨時間與醫療技術進步,費用上升,原本的定額給付「越來越不夠看」。

- 即使有搭配實支,若額度沒調整,實質保障也會被通膨稀釋。

四、CP 值怎麼看?實務比較思維

1. 先把「現階段必要保障」買足,再談高齡實支

多數專業建議的順序是:

- 先把 定期實支實付(至少保到 75~80 歲) 做好,額度要能cover自費醫材。

- 再搭配重大傷病、癌症一次金等大額給付險種。

- 確定還有預算,才考慮終身型或高齡實支,做為老年階段的「補強」。

若連目前的定期實支額度都不足,高齡實支的CP值就很低——因為真正高風險的醫療支出,在 75 歲前就可能發生。

2. 什麼情況下,高齡實支「CP 值較高」?

較值得考慮的族群特徵:

- 已經擁有:

- 足額的定期實支(續保到 75~80 歲)

- 足額癌症/重大傷病一次金

- 家族病史或生活型態讓你合理推估:「活得久而且有較高醫療使用率」(例如:長壽家族、慢性病很多)。

- 經濟能力足夠,保費不會壓縮退休生活、長照準備與其他必要保障。

- 不介意總繳保費較高,重視的是:高齡時有明確保險額度可以分擔。

3. 什麼情況下,高齡實支「CP 值偏低」?

- 投保年齡已偏高(如 60+)、保費壓力明顯,且健康狀況普通,可能又遇到加費或體況限制。

- 目前實支額度本來就不足,卻先把預算丟到高齡終身商品,導致眼前 60~75 歲的風險沒被好好處理。

- 家庭整體財務比較吃緊,已難以負擔退休金、長照、自費醫療儲蓄,高齡實支會擠壓其他更重要支出。

在這些情境下,用相同的錢去:

- 提高現有實支額度、

- 補強重大傷病/癌症一次金、

- 或直接建立「醫療預備金」帳戶,

通常CP值會優於買高齡實支。

五、實務規劃建議(簡化版)

若你是在幫「家中長輩」看高齡實支實付,可以照這個順序想:

-

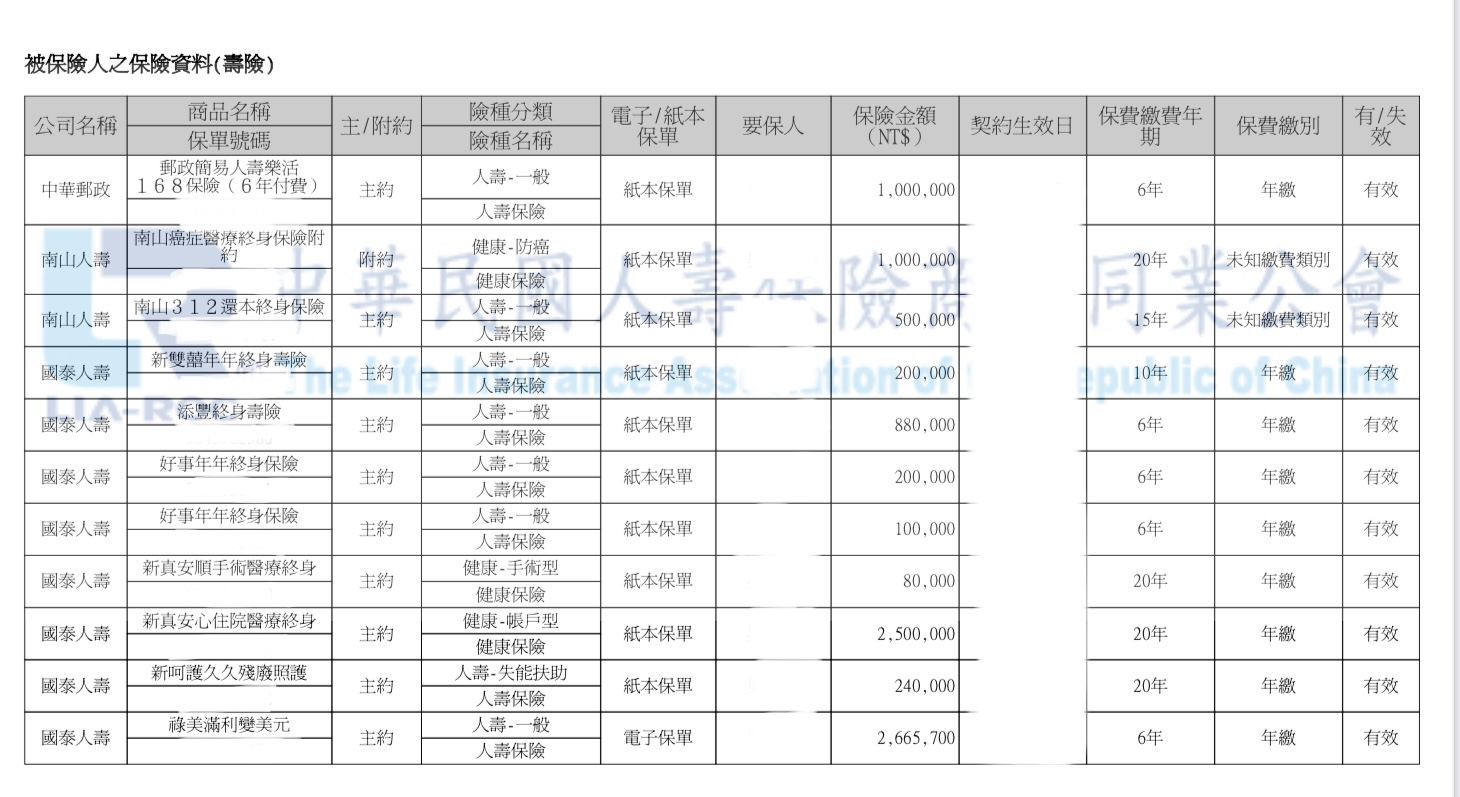

列出目前已有保障

- 是否已有實支實付?續保到幾歲?額度多少?

- 是否有重大傷病、癌症一次金?

-

先補 60~80 歲的缺口

- 若目前實支額度不足,優先補強「一般定期實支」,確保到 75~80 歲。

-

再評估 80 歲後是否需要保險來分擔風險

- 家中資產是否足以應付高齡醫療和照護?

- 若資產充足,不一定需要「保險式」高齡實支,可考慮用「自備醫療基金」方式。

- 若希望把風險轉嫁給保險公司,且能負擔保費,則可以評估高齡實支/終身實支商品。

-

試算總繳保費 vs 可能得到的理賠

- 粗估:假設長輩使用自費醫療的頻率與費用,與總繳保費做比較。

- 如果在合理情境下,要用到「很多次大額理賠」才打平,那 CP 值就偏低。

如果你願意提供:

- 長輩大約年齡、性別

- 是否已有實支實付(續保到幾歲、額度約多少)

- 預算區間(例如年繳 1 萬 / 3 萬 / 5 萬內)

我可以用「情境試算」的方式,幫你更具體分析:

- 該不該買高齡實支

- 預算下優先順序怎麼排、怎麼搭配,會比較有 CP 值。