終身醫療險要補 75 歲後保障缺口,關鍵是:提早用「終身型」或「75 歲後啟動實支實付」的商品,把高齡階段也鎖進保障內,避免一般實支實付附約在 75 歲到期後出現醫療空窗。

一、問題核心:為什麼會有「75 歲後保障缺口」?

- 多數醫療險(尤其是實支實付附約)都有保障年齡上限,常見只到 75 歲或 80 歲,到期就自動失效。

- 但真正需要頻繁用醫療資源的,往往是 75 歲以後,這就形成所謂的「保單懸崖」與保障空窗。

- 高齡想再買保險,會遇到:投保年齡限制、健康告知可能不通過、保費極高等問題。

所以,解法必須在年輕、壯年時就先把 75 歲後的醫療保障鎖定好,而不是等快退休或已經高齡才處理。

二、可行方案總整理

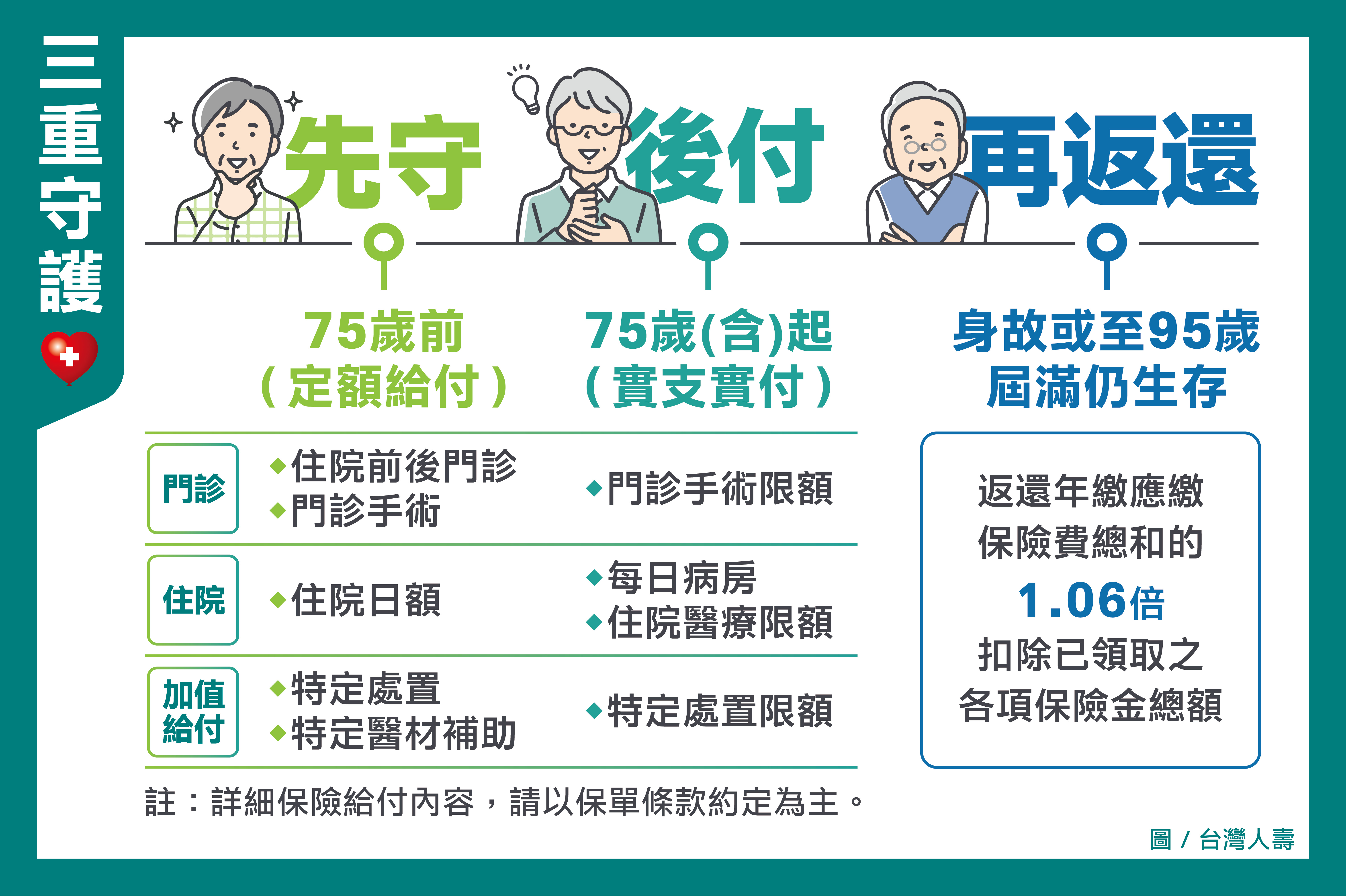

方案 1:新型態「75 歲前定額、75 歲後實支實付」終身醫療險

這類商品的設計重點是:

- 75 歲前:以「住院日額/手術定額」給付為主。

- 75 歲後:啟動一包住院醫療雜費實支實付帳戶,變身為「終身實支實付醫療險」,解決一般實支實付有續保年齡上限的問題。

特色整理:

- 屬於終身型,繳費期滿後保障可一路到高齡甚至 100 歲。

- 75 歲後的醫療雜費以「帳戶額度」理賠,可多次使用,減輕自費負擔。

- 專門用來填補「一般實支實付在 75 歲失效後的缺口」。

適合族群:

- 已有一張或多張實支實付附約,卻都只保到 75 或 80 歲。

- 想鎖定「老年住院雜費」保障,但預算有限,不求年輕時額度超高,而是主攻 75 歲後。

風險/缺點重點:

- 75 歲前多為日額型,重症或自費手術花費高時,可能需靠其他實支實付或自備醫療基金。

- 帳戶額度有限,非無上限理賠,設計與額度要仔細看商品條款。

方案 2:直接買「終身醫療險+75 歲後實支」型產品(如全球人壽、新型商品)

有些保單設計為:整張就是終身醫療+75 歲後實支實付,例如:

-

全球人壽「全鑫醫靠終身醫療健康保險 PHF」:

- 保障結構:

- 75 歲前:加強住院手術、重大手術、特定醫材給付。

- 75 歲(含)後:提供住院實支實付醫療保障,可至保險年齡 100 歲。

- 限期繳費、終身保障,75 歲後已繳清,不用擔心老年付不出保費。

- 保障結構:

-

類似結構的商品(不同公司名稱不同),共同特徵是:

- 保單主打「75 歲後啟動實支實付」

- 多為繳 10/20/30 年,保障終身的設計。

適合族群:

- 預算許可,希望「一張保單」就同時顧到:

- 青壯年:住院、手術、特定醫材。

- 高齡:75 歲後住院雜費實支實付。

- 不想自己組合太多張保單,偏好簡化配置。

方案 3:終身壽險+醫療附約或長照/失能終身險搭配

雖然不能完全取代實支實付,但可部分彌補「高齡醫療財務風險」:

- 終身健康/長照保單

如富邦、三商美邦等都有終身型長照或健康保險,可提供失能/長照給付與基本醫療保障。 - 優點:

- 終身給付,無 75 歲到期問題。

- 若走向長照或失能狀態,可提供長期現金流,協助支付照護費用。

- 缺點:

- 不屬於「實支實付」,無法精準對應每次住院帳單。

- 若只靠長照/失能金,對應大型手術或不需長照的昂貴醫材時,可能不足。

此類方案適合作為輔助,通常建議搭配方案 1 或 2,而不是單獨用來取代實支實付。

三、實務規劃思路(如何選與搭配)

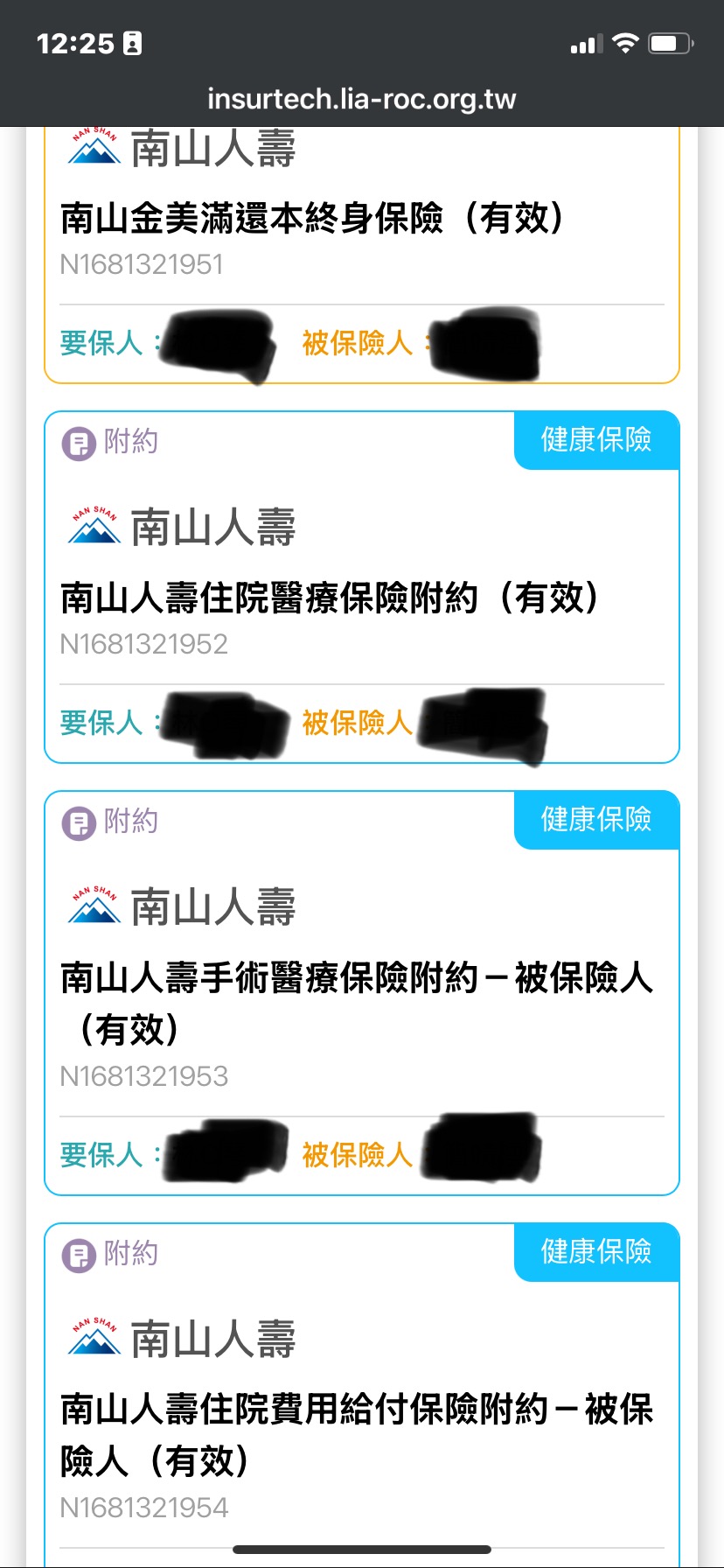

1. 先盤點你現在的醫療險「到幾歲」

請先確認:

- 現有所有實支實付醫療附約的「續保年齡」:到 65 / 70 / 75 / 80?

- 有沒有終身醫療主約或「75 歲後啟動實支實付」型商品?

如果你的實支實付幾乎都只到 75 歲,且沒有其他終身醫療/長照商品,

→ 你就屬於「75 歲後風險缺口明顯」的高風險族群,需要刻意補強。

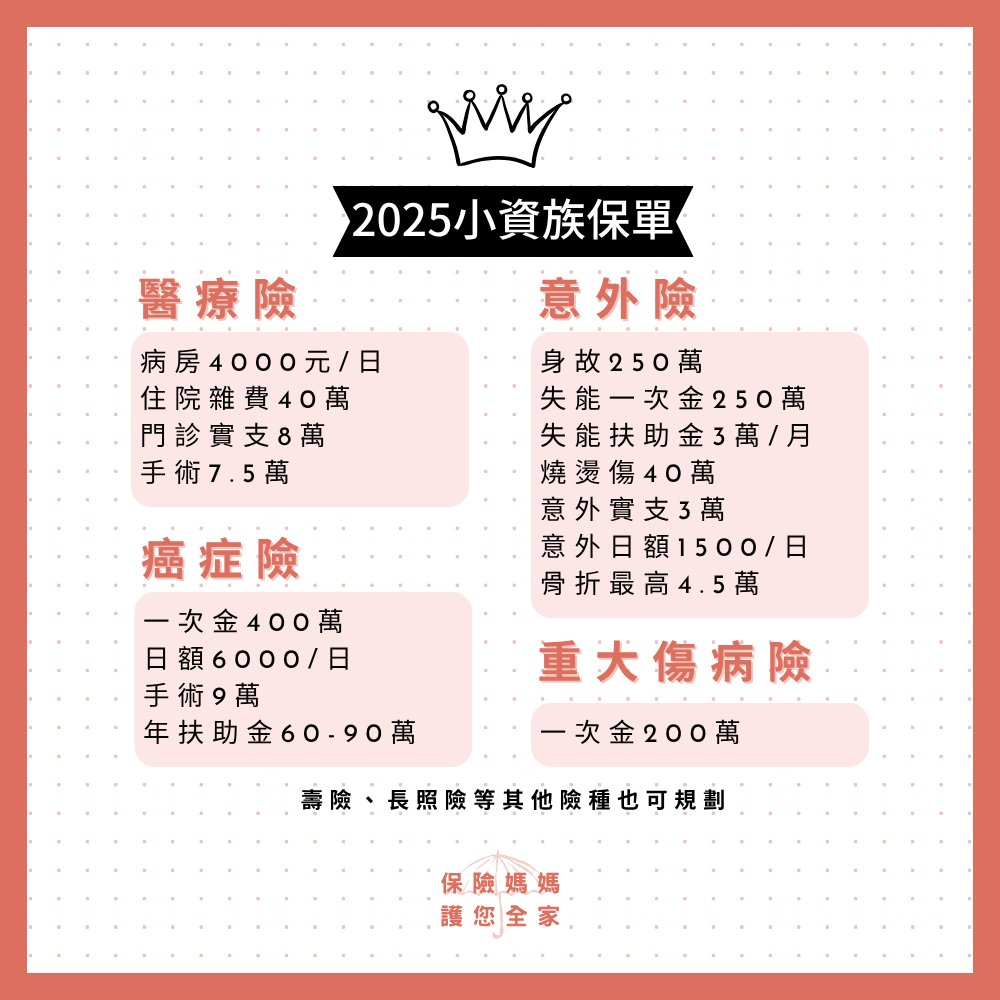

2. 預算與需求優先順序

大方向建議:

-

基本醫療(現在到 75 歲)先顧好

- 至少一張夠用的實支實付(住院+手術+門診手術+特定處置/醫材)。

- 對癌症、重大傷病等高額醫療,可搭配一次金險。

-

在預算允許下,再增加「75 歲後專屬」

- 若預算有限:

- 考慮一張「75 前日額、75 後實支」型終身醫療險作為專攻老年帳戶。

- 若預算中高、想簡化:

- 直接選一張如全球人壽 PHF 類「75 前強化手術+75 後實支」的終身醫療主約,搭配現有實支實付。

- 若預算有限:

-

再用長照/失能終身險補充「照護金流」

- 面對失能、臥床、長期看護費用時,實支實付無法解決照護成本,需由長照/失能險補位。

3. 商品挑選注意事項(針對 75 歲後)

選「終身或 75 歲後啟動實支」型商品時,請特別比較:

- 75 歲後的實支額度與結構

- 雜費帳戶總額多少?是「每次」、「每年」還是「終身總額」?

- 有沒有年度、終身上限?會不會一次大病就用光?

- 承保至幾歲

- 有些到保險年齡 84 歲,有些到 95 或 100 歲,年齡越高越能對應超高齡社會。

- 繳費年期與保費負擔

- 常見 10/20/30 年期;繳費越短,年繳保費越高,但退休後負擔少。

- 有無限制理賠項目

- 是否只限「住院雜費」,門診手術或特定處置是否也有理賠?

- 是否與現有實支實付衝突或影響給付

- 有些商品可當「第二家實支實付」,可以與現有保單並用;有些可能會以其他保險已給付金額為扣抵基礎。

四、簡化版決策建議(可當你跟業務討論的 checklist)

你可以帶著這幾點,直接問你的保險顧問或規劃師:

- 我現有的實支實付醫療險,各自保障到幾歲?

- 若大多只到 75 歲,有沒有:

- 「75 歲前日額、75 歲後實支實付」的終身醫療險可以補位?

- 或像全球人壽 PHF這類「75 前手術強化+75 後實支實付」的商品?

- 這類商品:

- 75 歲後的實支額度是多少?

- 承保到幾歲?

- 我如果現在 30/40/50 歲,要繳多久、年繳大約多少?

- 搭配我目前收入與家庭責任,你會建議:

- 把目前某些實支實付調整/減額,騰出保費去買 75 歲後用的終身醫療?

- 還是保留現有,再加一張 75 歲後專用保單?

如果你願意提供:年齡、目前已買的醫療險類型(大略:有幾張實支、到幾歲、約多少額度)和預算,我可以幫你畫出一個更具體的「現在~75 歲~之後」分段保障配置示意,讓你直接拿去跟業務比對商品。