贈與房屋給子女時,主要涉及的稅負為「契稅」與「土地增值稅」,兩者的計算方式與課稅基礎如下:

一、契稅

- 稅率:贈與房屋的契稅稅率為 6%。

- 計算基礎:以「房屋評定標準價格」為計算基準,而非實際交易價格。

- 計算公式:

契稅 = 房屋評定標準價格 × 6% - 納稅義務人:受贈人(子女)。

- 申報期限:贈與契約成立後30日內,向房屋所在地稽徵機關申報。

二、土地增值稅

- 課稅條件:贈與土地時,需按土地漲價總數額課徵土地增值稅。

- 稅率:依土地持有期間累進,分為三級:

- 持有期間未超過1年:40%

- 持有期間超過1年未滿2年:30%

- 持有期間超過2年未滿10年:20%

- 持有期間超過10年:10%

- 計算公式:

土地增值稅 = (土地漲價總數額)× 累進稅率- 土地漲價總數額 = 土地公告現值 - 原取得時公告現值

- 納稅義務人:贈與人(父母)。

- 備註:土地增值稅僅針對土地部分,不包含房屋。

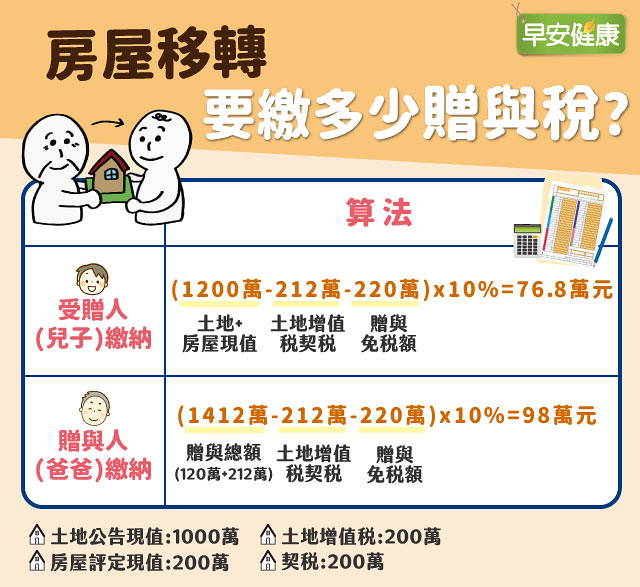

三、舉例說明

假設贈與一筆房地產,房屋評定標準價格為 300 萬元,土地公告現值為 500 萬元,原取得時公告現值為 300 萬元,持有期間為 5 年:

- 契稅:

300 萬元 × 6% = 18 萬元 - 土地增值稅:

漲價總數額 = 500 萬元 - 300 萬元 = 200 萬元 稅率(持有5年) = 20% 土地增值稅 = 200 萬元 × 20% = 40 萬元

四、其他注意事項

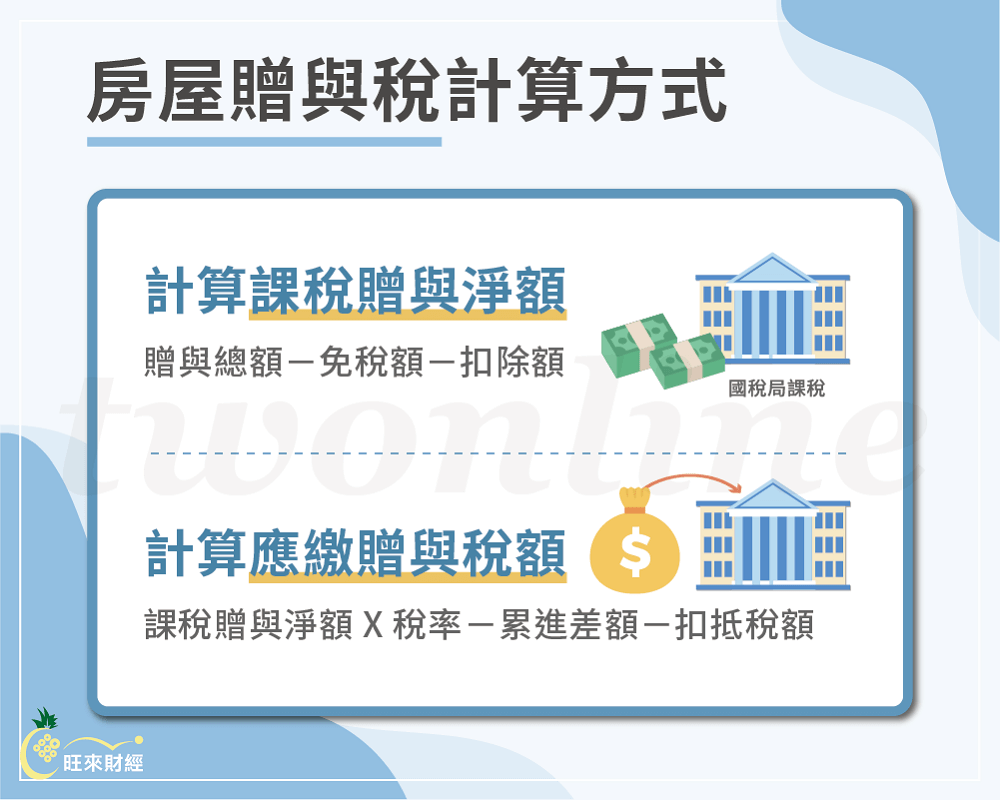

- 贈與房屋還需申報「贈與稅」,但本問題僅針對契稅與土地增值稅。

- 實際稅額可能因各地公告現值、評定標準價格而略有差異,建議申報前向當地稅捐機關確認。

如需進一步計算贈與稅或房地合一稅,可再提供詳細資訊。